二手房过户税费计算怎么算_二手房过户税费怎么计算166平

1.二手房的契税和个人所得税怎么算

2.现在二手房过户费都有哪些费用?

3.二手房过户税费如何计算

4.二手房房产过户费怎么算?

5.166平米的二手房,按7000元1平米,不够五年的,过户费是多少

二手房过户税费是多少?

1、契税;90平方米以下首次购房的按房价1%缴纳;90—140平方米以下按1.5%缴纳,超过140平方米按3%。(买方承担)

2、销售不动产营业税:卖房人取得产权满5年出售的免征销售不动产营业税,卖房人取得产权未满5年出售的按房价款5.5%缴纳销售不动产营业税。(卖方承担)

3、土地增值税:卖房人取得产权满5年出售的免征土地增值税,卖房人取得产权未满5年出售的按房价款1%缴纳。(卖方承担)

4、个人所得税:卖房人取得产权满5年出售的免征个人所得税,卖房人取得产权未满5年出售的按增值部分20%缴纳。(卖方承担)

5、印花税:按房价万分之十缴纳(买卖双方各承担一半)

6、房屋交易手续费:买卖双方按房屋建筑面积个承担3元∕㎡。

7、房屋产权登记费:80元由买方承担。

8、房屋评估费:按房屋评估额0.5%缴纳(委托方承担)。

二手房过户税费是多少?二手房过户税费怎么算?

二手房过户税费怎么算?

1、营业税,税率是5%。对于5年以下的二手房销售要缴纳相应的营业税,按销售收入全额征收营业税;销售普通住房满5年(含5年)可免征营业税;非普通房屋销售年限超过5年(含5年)的,按销售收入与房屋售价的差额征收营业税。

2、约定税,普通住宅为售价的1.5%,非普通住宅为售价的4%。

3、个人所得税,征收办法如下:转让所得减除财产原值和合理费用后的余额,为个人所得税的应纳税所得额,税率为20%。

二手房的契税和个人所得税怎么算

以下是二手房买卖过户的费用,请参考:

1、契税(买方缴纳):普通住宅按买价征收1.5-2%;90平米以下首套住房按买价1%征收;非普通住

宅或二套以上房产按买价3-4%征收(普通住宅应同时满足三个条件,住宅小区建筑容积率在1.0以下;单套建筑面积在144平方米以下;实际成交价格低于

同级别土地上的住宅平均交易价格1.44倍为普通住宅,否则将按非普通住宅对待。);

2、营业税(卖方缴纳):取得房产证未满5年按房价的5.6%收取,取得产权证满5年的非普通住宅按差额5.6%征收,满5年普通住宅免收;新政策满两年免税

3、个人所得税(卖方缴纳):,按1%或交易差价的20%收取;(满5年唯一普通住房免交)

4、交易费:6元/平米,双方各付一半;

5、登记费:80元,买方缴纳。

6.房屋价格必须要由当地房管部门指定的评估机构认定,你还需交几百元的评估费。

7.如果是通过中介交易的,还需要交纳一定的中介费,由于目前各中介公司的收费各不相同,这需要您具体咨询相关的中介公司。

现在二手房过户费都有哪些费用?

契税首套购房90平米(含)以下税率1%,90平米以上税率1.5%,二套购房税率3%。

个税差额个税=差额×20%(能追溯到购房原值且能提供原始契税票或契税减免通知单)

若网签价>下限过户指导价,则个税=(网签价-本次增值税及附加-原值-原契税-网签价×10%-利息)×20%;若下限过户指导价>网签价,则个税=(下限过户指导价/1.05-原值-原契税-附加-下限过户指导价×10%-利息)×20%。

全额个税(无法追溯到购房原值且不能提供原始契税票或契税减免通知单)

若网签价>下限过户指导价,则个税=(网签价-本次增值税)×1%;

若下限过户指导价>网签价,则个税=下限过户指导价/1.05×1%

特殊:出售房产的房产证下发满5年或契税票填发日期满5年,且是业主(家庭为单位)在北京的唯一住房,免征个税。

希望能帮到您,望纳。

二手房过户税费如何计算

二手房过户,免不了要缴纳相应的费用,这就涉及到二手房过户费谁出的问题了。其实,二手房过户费是一个相当笼统的概念,包括了买卖双方都必须缴纳的税与费,哪一笔该谁出,法律上有明确的规定。要清楚二手房过户费该谁出,首先要弄清楚二手房过户需要缴纳哪些费用。

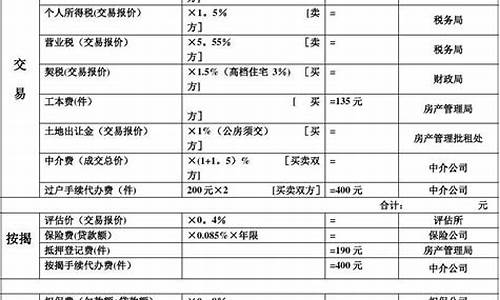

全额付款二手房过户收费标准

一、契税:成交价×1%(2%、4%)

首套房:90平米以下含90平米按1%收取;90平米-144平米含144平米按2%收取;144平米以上按4%收取

二套房:成交价×4%

二、交易服务费:面积×6元/平方米(买卖双方各承担一半)

三、工本费:60元办理新房产证费用、13元办理新土地证费用

四、税率:5.6%

全额营业税=成交价×5.6%

差额营业税=(成交价-当年成交价)×5.6%

缴纳方法:

1、普通住宅

(1)五年以内(不含五年)的普通住宅需要缴纳全额营业税

(2)超过五年(含五年)的普通住宅免征营业税

2、非普通住宅

(1)五年以内(不含五年)的非普通住宅需要缴纳全额营业税

(2)超过五年(含五年)的非普通住宅缴纳差额营业税

五、个人所得税:税率1%

个人所得税=成交价×1%

注:免交个人所得税的条件:

1、房东出售的房屋为其家庭的首套住房

2、房屋为普通住宅且房产证发证日期满五年或缴纳契税证明满五年(含五年)

以上两个条件同时满足,个人转让房屋可以免征个人所得税。

六、印花税:10元(买卖双方各承担5元)

七、配图费:20元

八、代办过户费:300元;

九、中介费:以各公司标注的收费标准为准。

购买二手房还需增加以下费用(买方承担):

一、评估费:房屋评估价×千分之五(计算时用本次成交价×千分之五)

二、担保费

1、商贷:金额×1%

2、公积金:金额×担保费率

担保费率:年限为五年以内含五年乘以千分之六,超过五年,每增加一年,增加万分之五

三、抵押代办费:60元

四、代办费:800元

二手房过户费该如何分摊

1、买方负担:二手房过户登记费;二手房过户契税;二手房过户核档费

2、卖方负担:二手房过户土地收益金;二手房过户营业税及附加;二手房过户个人所得税;评估费

3、买卖双方均摊:二手房交易手续服务费;二手房过户印花税

尽管法律上已明确规定过户税费的承担者,但是,如果合同上有明确约定,如各付各税或全部由买方承担,等等,那么,就按合同规定的办理。

(以上回答发布于2017-03-29,当前相关购房政策请以实际为准)

更多房产资讯,政策解读,专家解读,点击查看

二手房房产过户费怎么算?

二手房过户要交的税有:

1、契税

根据国家规定,房屋买卖要向国家缴纳契税,无论是商品房还是存量房的买卖都要缴纳的。住宅类房屋标准按房款总价的1%-3%交纳契税,对个人购买90平方米及以下普通住房,且该住房属于家庭唯一住房的,减按1%税率征收契税。一次购房90平米以下按1%税率征收,90-140平米1.5%,140平米以上3%;二次购房都是3%,不分面积。

2、个税(买方支付)

应纳个人所得税=计税价格×1%(或1.5%、3%),普通住房1%,非普通住房或非住宅类房产为1.5%,拍卖房产为3%。对于个人转让自用2年以上、并且是家庭唯一住宅,免征个人所得税。

3、印花税(买卖双方各0.05%)

印花税的税率是0.05%,即购房者应纳税额为计税价格×0.05%的数值,印花税取由纳税人自行缴纳完税的方式。对个人销售或购买住房暂免征印花税。二级转移登记只收取买方0.05%的印花税。

4、土地增值税:

核定征收方式:应纳土地增值税额=计税价格×核定征收率。我市土地增值税核定征收标准:商铺、写字楼、酒店为10%,其他非住宅类房产为5%。

5、登记费

其收费标准分为住房与非住房。个人住房登记收费标准为每件80元;非住房房屋登记收费标准为每件550元。房屋登记收费标准中包含《房屋所有权证》工本费和《土地使用权证》工本费。

6、房地产交易手续费

新建商品房的房产交易手续费按照3元/平方米收取,由转让方承担。经济适用房的房地产交易手续费减半收取,由买方承担。其他情况的房地产交易手续费按照6元/平方米收取,由交易双方各承担50%。

7、贴花:5元/套

如果购房时需要按揭,还要发生以下费用:

8、评估费

评估价格100万以下部分收取评估结果的0.5%,以上部分0.25%。

9、抵押登记费

个人住房登记收费标准为每件80元;非住房房屋登记收费标准为每件550元

10、委托公证费

如果购房需要办理公证,那么则要交纳一定比例的公证费,公证费的标准一般为300元/二本公证书,另外每加一本收20元。如果需要赎楼,还会产生如下费用:

11、赎楼担保费

费用计算——业主欠款×1%。期限为3个月,最低收费2000元。

12、赎楼罚息

不同银行的收取方式不一样,一般按欠款金额的0.5%收取

13、赎楼短期借款利息

一般1个月赎楼短期借款利息≈欠款金额×1

14、买卖合同公证费

由公证机关向涉外方收取,征收标准:

过户价×0.003%(过户价<50万)

过户价×0.0025+250(50万<过户价≤500万)

过户价×0.002+2750(500万<过户价≤1000万)

15、抵押合同公证费

买方涉外并需要时,由公证处向涉外方收取的服务费。

因为涉及的项目太多,可以使用二手房税费计算器,百度搜索二手房税费计算器即可,可以很清晰的知道具体需要交纳多少金额的税费,可根据上文叙述的分项费用科目,进行核对,以保证税费计算的准确性。

扩展资料:

契税由买方交纳,交税比例是:

1、普通住宅应该交纳成交价或是评估价的1.5%的契税。

2、非普通住宅应该交纳成交价或是评估价的3%的契税。

过户费用:

(1)契税;90平方米以下首次购房的按1%缴纳;90—140平方米按房价1.5%缴纳;140平方米以上按房价3%缴纳买方承担(二套房按3%收取);

(2)营业税:房屋产权取得满五年的免征,未超过五年的按房价5.8%缴纳。卖方承担;

(3)土地增值税;房屋产权取得满五年的免征,未超过五年的按房价1%预缴纳,按照超率累进税率计算,多退少补。卖方承担;

(4)所得税:房屋产权取得满五年的免征,未超过五年的按房价1%或房屋原值—房屋现值差额20%缴纳。(房屋原值一般按上道契税完税额计算)卖方承担;

(5)房屋交易手续费:按房屋建筑面积6元/平方米交纳双方承担;

(6)房屋产权登记费:80元。买方承担;

(7)房屋评估费:按评估额0.5%。

参考资料:

二手房交易税费-百度百科

166平米的二手房,按7000元1平米,不够五年的,过户费是多少

二手房房产过户费怎么算?

二手房过户详解:在买房的过程中,很多人会选择买二手房,交付快,即买即住等各种便利之处不言而喻。然而,买卖二手房房产过户费又要怎么算呢。

二手房过户要交印花税:税率1‰,按正常交易成交价格计征,交易双方各承担一半。二手房过户还要交营业税及附加:房产证不到两年时间过户,营业税不能享受优惠减免,需要按转让收入减去购买住房原价的差额征收营业税。更多二手房过户要交什么税,见下文。

1、房屋所有权证书工本费:一本免费,每增加一本收10元。

①住宅:个人购买按房产交易额的1.5%交纳,单位购买按二手房房产交易额的3%交纳;

1、二手房过户交易手续服务费:住宅6元/平方米(房改房、经济适用房、安居房减半收取:3元/平方米);非住宅10元/平方米。买卖双方各承担一半。

2、二手房过户登记费:普通二手房住宅类为80元/套,买方承担。

3、二手房过户土地收益金(代收):房改房、经济适用房、安居工程房买卖过户时收取,按房屋正常成交价的2%计征。卖方承担。

5、

二手房过户契税:税率为3%,按正常交易成交价格计征;个人购买的自用普通住宅(建筑面积144平方米以下、容积率1.2以上、交易价格4290元/平方

米)契税税率减半,按1.5%征收;拆迁居民因拆迁重新购置二手房的对相当于拆迁补偿款的部分免征契税,成交价格超过拆迁补偿款的,对超过部分征收契税。

买方承担。

6、二手房过户印花税:税率1‰,按正常交易成交价格计征,交易双方各承担一半。

7、二手房过户营业税及附加:房产证不到两年时间过户,营业税不能享受优惠减免,需要按转让收入减去购买住房原价的差额征收营业税。

8、二手房过户个人所得税:所购房屋不满五年上市交易时收取,有两种方式,①税率20%,按财产转让所得(本次交易价格-房屋原价-原缴纳契税-本次缴纳营业税-合理费用)计征;②未能提供原购房的按已成交价格的1%征收。卖方承担。

一般性的投资者,买房的目的就是为了能让自己赚更多的钱,但在这买卖过程中,你是否又知道当中的各种过户费用呢,今天就给大家整理下,让大家大致明白下,房屋买卖过户费用究竟是如何计算的。

1、契税:普通住宅:均价低于5000元/m2,评估价*1.5%;非普通住宅:高于5000元/m2的,面积超过144m2的,用于其它用途的,评估价*3%.2、个人收入调节税:(评估价-原购入价)*20%(规定是卖方交,可是如今很多都是买方啊)

3、营业税:住宅购入不满2年的:评估价*5.55%;非普通住宅购入2年以上的:(评估价-原购入价)*5.55%;普通住宅购入2年以上的免交。

4、房产交易费:房屋建筑面积*6元/平方米5、印花税:评估价*0.1%6、房产证工本费:85元7、土地证工本费:105元8、交易评估费:评估价*0.3%二、如果通过中介交易,应支付的中介费包含以下:

二、房产权证代办费:看那个中介怎么要吧,一般几百块。

继

承房产需要满足以下三个条件:第一,房产继承有两种形式,法定继承和遗嘱继承。法定继承即法律规定的遗产继承人,遗嘱继承必须是遗产人死前曾做过公证的遗

嘱才有法律效力;第二,遗产应当是被继承人生前属于个人所有的财产;第三,因遗产是所有继承人的共同财产,房产的分割协议,需要每个继承人同意并签字方可

生效。

如果以赠与方式过户,是没有营业税的,但因为赠与是被认为无偿受赠的行为,所以需要受赠人缴纳个人所得税,同时还需要契税和赠与公证费,这些费用要远远高于买卖过户的税费。

不过,对于赠与的房产,银行一般会认定受赠方免费接受赠与的行为,没有实际交易产生,因此受赠房屋不能办理按揭。

以该房产满2年和未满2年两种情况计算:第一种,房产满2年,营业税是免征的,需要缴纳契税和产权转移登记费;第二种,房产未满2年,需要缴纳营业税和个税,同时缴纳契税和产权转移登记费。

个贷专家指出,在房产过户中,买卖是最常见的,也是操作较为便捷和安全的方式。但是,如果买入价比较低的话,日后出售时卖出价与买入价的差额会增大,再出售时则需要缴纳更多的税费。

(以上回答发布于2015-08-03,当前相关购房政策请以实际为准)

搜狐焦点为您提供全面的新房、二手房、租房、家装信息

参考如下:

出售购房时间未满5年的住宅,需缴纳营业税如下:市场价*面积*5.6%

出售购房时间超过5年的普通住宅,免征营业税;

出售购房时间超过5年的非普通住宅,(市场价*面积-购入原价)*5.6%。

年限的判断是根据你的房产证办理时间为准。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。